�킪�Ƃ͑����ł�������H�����略���H��m����@3��

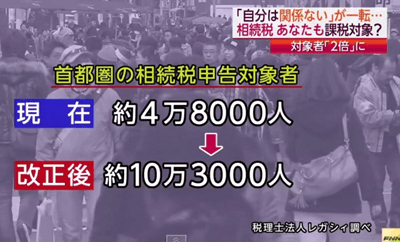

2015�N���瑊���Ŗ@����������A��b�T���z���������������܂����B

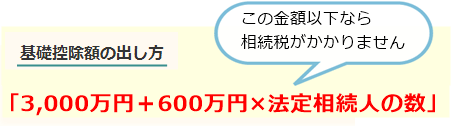

����܂�5,000���~�{�i1,000���~�~�@�葊���l�j��3,000���~�{�i600���~�~�@�葊���l�j�ɂȂ�A����O�ɍT���z��8,000���~�������l��4,800���~�ɂȂ�v�Z�ɁB

���ʁA�����ł��K�v������l��2�{�ɑ����܂����B

�u�e�ɂ͑債�����Y���Ȃ����A����炢�����c��Ȃ�����v�Ǝv���Ă��Ă��A���ۂ̍��Y�������炩��c�������Ɋy�ώ�����̂͗v���ӂł��B

���̋L���ł́A�킪�Ƃł͑����ł�������̂��ǂ����m�肽���Ƃ����l�Ɍ����āA�ȉ���3�̎Z�o���@�ɂ��Đ������܂��B

- �����ŃV�~�����[�V�����T�C�g

- �����ł̌v�Z���@

- �ŗ��m�ɑ��k

�����Ȃ�ŗ��m���k�ɂ����̂͂�����Ɓc�Ƃ����ꍇ�́A�������ŃV�~�����[�V�������Ă݂�Ƃ��납��͂��߂܂��傤�B

�V�~�����[�V�����̕��@�A�܂������ɂ͑����ł�������̂��ǂ����A�����Ă��̌v�Z���@�ɂ��Ăł������킩��₷���܂Ƃ߂Ă��܂��̂ŎQ�l�ɂ��Ă݂Ă��������B

�����ł�1���ŊȒP�V�~�����[�V����

�����ł̃V�~�����[�V�����͂Ƃ肠�����J���^���ɁA��������Ƃ������ʂ�m�肽���ꍇ�ɕ֗��ł��B�u�����͑債����Y���Ȃ�����A�@���ǂ���ɕ����邵�����ł͂����炭���v���낤�B�v�Ƃ����l�͎Q�l�ɂȂ�͂��ł�

�����l�̐���I�����A���Y�z����͂��邾���̊ȒP����ŁA�v�Z���ʂ��v�����g�A�E�g���邱�Ƃ��ł��܂��B

�S�������T�|�[�g�Z���^�[�̊ȒP�V�~�����[�V����

�O��Ƃ��č��Y�z��c�����Ă���K�v������̂ŁA������Ȃ��ꍇ�͂܂��푊���l�̕��Ƒ��k���č��Y�̐o�����������߂��܂��B

���p��̒��ӓ_�́A�u�@�葊���ǂ���Ɉ�Y�������s�����ꍇ�̂ݑΉ��v���Ă���Ƃ������Ƃł��B

���������ׂ�����������͂ł�����͓̂��͍��ڂ������A�����ł̊T�v�𗝉����Ă��Ȃ��ƕ�����Â炢�̂ōŌ�ɏЉ�܂��B

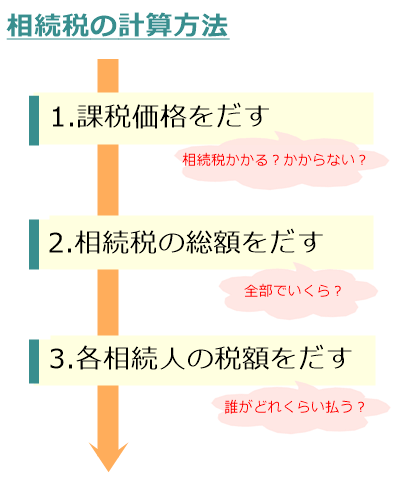

�����ł̌v�Z����3�i�K

�����ł̌v�Z�ɂ�3�̃X�e�b�v������܂����A�e�H�������G�Ȃ̂Ŏ�v�Z�͂��܂肨�����߂��܂���B�����v�Z���Ă����V�~�����[�V�����T�C�g���Ō�ɏЉ�Ă��܂��̂ŁA�����ł͗��������������x�ő��v�ł��B

1.�ŏ��ɍ��Y�̊m������đ����ł������邩�ǂ����f���A2.�����ł̑��z���o���āA3.�����l���ꂼ��̐Ŋz������o���܂��B

���ꂾ������Ƃ���قǕ��G�ɂ͌����܂����ˁB

���ۂ̌v�Z�͈ȉ��̂悤�ɂȂ�܂��B

1.�ېʼn��i�������`�����͑����ł�������H�`

�܂��ŏ��ɂ�邱�Ƃ́A�����̍��Y���ǂ̂��炢����̂��o�����Ƃł��B�����̈�Y�z���u�ېʼn��i�v���킩��A�����ł��������邩�ǂ����f���邱�Ƃ��ł��܂��B

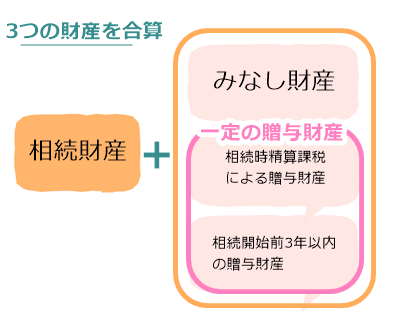

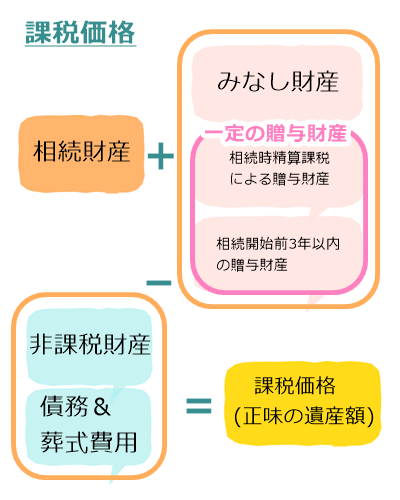

�����̈�Y�z�͈ȉ��̌v�Z�ŏo���܂��B

�u�������Y�v�{�u�݂Ȃ����Y�v�{�u���̑��^���Y�v�|�u��ېō��Y�v�|�u���E������p�v

�����Ȃ�Ȃ��P�ꂪ�F�X�Əo�Ă��܂������A1���������Ă��܂��̂ő��v�ł��I

�������Y

������u���Y�v�ƕ����ăC���[�W������̂��������Y�ł��B��Y���c���l�i�푊���l�j�����O���珊�L���Ă��āA�o�ϓI�ȉ��l��������̂��w���܂��B

- ���K���F�a�����A���ЍA�L���،��A�ݕt��

- �s���Y�F�y�n�A�ؒn���A�Ɖ�

- ���捜���A�ƍ�

- ������

- �C�O�ɂ�����Y

�݂Ȃ����Y

�݂Ȃ����Y�Ƃ͐��O�ɂ͏��L���Ă��Ȃ��������̂́A�푊���l�̎����ɂ�����̂Łu�������Y�Ƃ݂Ȃ����v���̂ł��B��Ɂu�����ی����v�A�u���S�ސE���v�Ȃǂ��ΏۂɂȂ�܂����A�����͐����ۏ�Ƃ����������l�����Ĉ��̍T�����ł��܂��B�i��q���܂��j

���̑��^���Y

���O�̑��^�ɂ͒ʏ�u���^�Łv��������܂����A���L�̍��Y�ɂ��Ă͑������ɐ��Z���邱�ƂɂȂ��Ă��܂��B- �����J�n�O����3�N�ȓ��̑��^���Y

- ���������Z�ېŐ��x�ɂ�鑡�^���Y

2.�́u���������Z�ېŐ��x�v�Ƃ́A�u2,500���~�܂ł͑��^�ł����Ȃ������A�����łƂ��Đ��Z���܂��v�Ƃ����ł̌㕥�����x�ł��B

�܂��́A��L3�̍��Y�����Z���܂��B

���́A���������ېł̍��Y��T�������}�C�i�X���܂��B

�u�������Y�{�݂Ȃ����Y�{���̑��^���Y�v�|�u��ېō��Y�v�|�u���E������p�v

��ېō��Y

��ېō��Y�Ƃ͑����ł����̂ɕs�K�Ƃ������̂ŁA�ȉ��̂悤�Ȃ��̂��܂܂�܂��B- ��n�A��A���d�ȂǍ��J���Y

- ����n�������c�́A���v�@�l�ւ̊�t

- ���ԋ�

- �݂Ȃ����Y�̈ꕔ

�����ی����A���S�ސE���ɂ͍T���z���݂����Ă���A�u500���~�~�@�葊���l�̐��v�������������Ƃ��ł��܂��B

�Ⴆ�A5,000���~�̕ی��������3�l���@�葊���l�������ꍇ�A�u500�~3��1,500���~�v���T���ł���̂ŁA3,500���~�����Y�z�ƂȂ�܂��B

���E������p

���ɂ͋��Z�@�ւ���̎ؓ�������H�X�̃c�P�Ȃǂ̂ق��A�S���Ȃ����l�̖�������Ô�╥���͂������������ŁA�Z���łȂǂ̐ŋ����܂܂�܂������ɂ���������p�́A���ʖ�ɂ������p��������A���z�{���܂݂܂��B

������p�ƔF�߂��Ȃ����̂́A���T�Ԃ��⏉�����Ȃǂ̖@����p�₨��̍w����ł��B

��L2���}�C�i�X����Ɖېʼn��i�i�����̈�Y�z�j���o�܂��B

�u�ېʼn��i����b�T���z�v�ł���Α����ł͔��������A�\�����s�v�ł��B

�Ⴆ�A�ȂƎq�ǂ�2�l�̌v3�l���@�葊���l�̏ꍇ�A3000�{600�~3��4,800���~����b�T���z�ƂȂ�܂��B

4,800���~�ȉ��ł���A�����ł͂�����Ȃ��Ƃ������ƂɂȂ�܂��B

�����|�C���g�A�h�o�C�X

���Y�̊m����X���[�Y�ɍs�����߂ɂ́A�u���Y�ژ^�v�����܂��傤�B

�����ł̃V�~�����[�V�������ł��邾���łȂ��A���Y�����m�ɂȂ邱�Ƃő����g���u���̖h�~�ɂ��L���ł��B

���Y�ژ^�Ƃ͗a������s���Y�Ȃǃv���X�̍��Y�ƁA���Ȃǃ}�C�i�X�̍��Y���ׂĂ��ꗗ�\�ɂ������̂ł��B

�G���f�B���O�m�[�g������l�́A���Y�̃y�[�W�����l�̖������ʂ����܂��B

���ꂪ����Ɛŗ��m���k�ł�����̓I�ȃA�h�o�C�X�����܂��̂ŁA���Ў��Q���邱�Ƃ��������߂��܂��B

�����炩����Y�ژ^�̃e���v���[�g���_�E�����[�h�ł��܂��B

�T�����[�}����������i�y�[�W�����ɔz�z�f�[�^�j

�⌾���ƂƂ��Ɏc�������Ȗژ^�����ꍇ�A���ƂɈ˗������ꍇ�̔�p��5���~���x�ł��B

�����ł̃V�~�����[�V�������ł��邾���łȂ��A���Y�����m�ɂȂ邱�Ƃő����g���u���̖h�~�ɂ��L���ł��B

���Y�ژ^�Ƃ͗a������s���Y�Ȃǃv���X�̍��Y�ƁA���Ȃǃ}�C�i�X�̍��Y���ׂĂ��ꗗ�\�ɂ������̂ł��B

�G���f�B���O�m�[�g������l�́A���Y�̃y�[�W�����l�̖������ʂ����܂��B

���ꂪ����Ɛŗ��m���k�ł�����̓I�ȃA�h�o�C�X�����܂��̂ŁA���Ў��Q���邱�Ƃ��������߂��܂��B

�����炩����Y�ژ^�̃e���v���[�g���_�E�����[�h�ł��܂��B

�T�����[�}����������i�y�[�W�����ɔz�z�f�[�^�j

�⌾���ƂƂ��Ɏc�������Ȗژ^�����ꍇ�A���ƂɈ˗������ꍇ�̔�p��5���~���x�ł��B

2.�����ł̑��z�������`�S���ł�����H�`

��������́A�u�����ł�������ꍇ�v�̌v�Z�ɂȂ�܂��B�ېʼn��i����b�T���z�ȉ��ł���Α����ł͂�����܂���ł����ˁB

�Ⴆ�Ζ@�葊���l��3�l�i�ȁE���j�E�����j���Ƃ���Ɗ�b�T���z��4,800���~�B

�ېʼn��i��4,800���~�ȉ��ł���Α����ł�0�B

�ېʼn��i���P��4,800���~���Ƃ���ƁA��b�T������͂ݏo����1���~�ɑ��đ����ł�������܂��B

�Ƃ��낪�A�v�Z���@��1���~�ɐŗ����|����̂ł͂���܂���B

1���~���@�葊���l���u�@�葊���ǂ���Ɏ擾�����Ƃ݂Ȃ��āv���Z�\�ɓ��Ă͂߂Čv�Z���܂��B

�@�ېʼn��i�i��b�T����j��@�葊�����ŕ�����

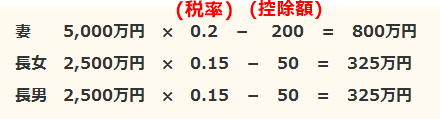

�ȁ@�@1���~�~1/2�i�@�葊�����j��5,000���~

���j�@1���~�~1/4��2,500���~

�����@1���~�~1/4��2,500���~

���j�@1���~�~1/4��2,500���~

�����@1���~�~1/4��2,500���~

�A���Z�\�ɓ��Ă͂߂Čv�Z

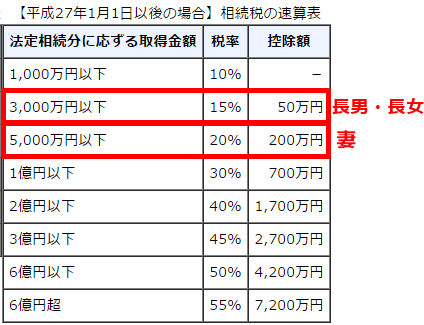

�@�ŏo�������z���A���L�̕\�ɓ��Ă͂߂đ����ł��o���܂��B

�����ŏo�����z���e�����x���������Łc�ł͂Ȃ��A��x���Z���܂��B

800�{325�{325��1,450���~

1,450���~�������ł̑��z�ɂȂ�܂��B

��b�T�����������ɒ��ڐŗ����|���Ă����B�ł͂Ȃ��A�u�����l�ɕ��z�����Ɖ��肵�āv�v�Z���Ȃ�������Ȃ��_����₱�����Ȃ��Ă��܂��B

3.�e�����l�̐Ŋz�������`�N�������略���H�`

���Y�ɑ��鑊���ł̑��z���o���Ƃ���ŁA��������悤�₭�����l���ꂼ��̐Ŋz���v�Z���܂��B�����炢����ƁA

�ېʼn��i�i�����̈�Y�j��1��4,800���~�������ꍇ�A�@�葊���l��3�l����4,800���~�̊�b�T�������܂����B

�c���1���~�ɂ����鑊���ł�1,450���~�B�����܂ł��O���̓��e�ł��B

��������͂���1,450���~���A�u�N�������略�����v���v�Z���܂��B

�@�葊���ǂ���ɍ��Y�����ꍇ

1��4,800���~�̍��Y��@�葊���ɏ]���ĕ������ꍇ�́A�����ł����l�ɕ����܂��B

�ȁF1,450���~�~1/2�i�@�葊�����j��725���~

�����F1,450���~�~1/4��362��5,000�~

���j�F1,450���~�~1/4��362��5,000�~

�����F1,450���~�~1/4��362��5,000�~

���j�F1,450���~�~1/4��362��5,000�~

���Y����60%�A����30%�A���j10%�ɕ������ꍇ

1��4,800���~�̍��Y��@�葊���ƈႤ�����ŕ������ꍇ�́A���ۂ̕��������ő����ł��܂��B

�ȁF1,450���~�~0.6��870���~

�����F1,450���~�~0.3��290���~

���j�F1,450���~�~0.1��145���~

�����F1,450���~�~0.3��290���~

���j�F1,450���~�~0.1��145���~

���������A�z��҂�1��6,000���~�܂ōT�������邽�߁A725���~��0�~�ɂȂ�܂��B

�z��ҍT���Ȃǂ������K�p����ꍇ�́A�����Ŋz��0�ł��\�����K�v�ł��B

�ʓ|�Ȍv�Z���ȗ��ł��鑊���ŃV�~�����[�V����

���̂悤�ɁA�����ł̌v�Z�͂ƂĂ����G�ł��B��v�Z���Ă��ǂ��̂ł����A���������ȒP�ɃV�~�����[�V�����ł���̂��ȉ��̊ȈՌv�Z�T�C�g�ł��B

�@�葊���ǂ���̃V���v���Ȍv�Z�͂����炩��B

�S�������T�|�[�g�Z���^�[

�����̈�Y�z�̊���o����A�@�葊���ȊO�̕����Ȃǂ��ׂ����V�~�����[�V�����͂�������ǂ����B

�V����s�̑����ŃV�~�����[�V����

�������A�����͂����܂ł��ڈ��ł��B

���Y�z���͂�����c�����Ă���ꍇ�͗ǂ��ł����A�s���Y�Ȃǐ��m�ȍ��Y�]���͓�����̂ł��B

�u�����������瑊���ł������邩���c�v�ƐS�z�Ȑl�͐ŗ��m�ɑ��k���܂��傤�B

�ŏI�I�ɂ͐ŗ��m�ɑ��k��

����܂Ō��Ă����悤�ɁA�����ł̌v�Z�͂ƂĂ����G�ň�x�ł͂Ȃ��Ȃ������ł��Ȃ��Ǝv���܂��B�V�~�����[�V�����ł����̌v�Z�����������邱�Ƃ͂ł��܂����A�����܂ł��u�����悻�̖ڈ��v�Ȃ̂��ŗ��m�ɑ��k����̂��ł��m���ł��B

�ŗ��m���k�𗘗p����l�̑����͍��Y�𑊑��\��̎q����ŁA���k���e�́u�e�̍��Y�𑊑������ꍇ�A�����ł�������̂��ǂ����v�u������ꍇ�A�����ő�͂ǂ������炢�����v�Ƃ����̂��唼���߂邻���ł��B

�܂�A�����̐l���قƂ�ǒm���̂Ȃ���Ԃő��k�ɍs���Ă���Ƃ������Ƃł��B

�������k�͑�̂̎������ōs���Ă���̂ŁA2�`3�����k���ĉ��̂��ǂ��ł��傤�B

���̍ۂ̒��ӓ_���ȉ��ɂ܂Ƃ߂܂����B

�����Č��𑽂�������������I��

�ŗ��m�ƈ���Ɍ����Ă��A�������W�����Ĉ����Ă���Ƃ���Ƃ����łȂ��Ƃ��낪����܂��B��҂ɂ���傪����悤�ɐŗ��m�ɂ����ӕ��삪����܂��B

�ߐő�̃A�h�o�C�X�Ȃǂ������ꍇ�́A�����Č��𑽂�������������I�ԂƊԈႢ����܂���B

�܂��͂��߂��̐ŗ��m���������C���^�[�l�b�g�Ō������āA�u��Ђ͑����Č��ɂ��Ĉ����Ă��܂����H�v�u�����Č�����ł���Ă�������Ⴂ�܂����H�v�Ȃǐ��Ђɓd�b���Ă݂�Ƃ悢�ł��傤�B

���Y�z���킩�鎑�������Q����

���k���ɂ͍��Y�ژ^�����Q����Ƙb���X���[�Y�ɐi�݂܂��B���̂ق��A�Œ莑�Y�ł̔[�Œʒm���A�m��\�����̍T���A�ی��،��Ȃǂ�����Ƃ��ڂ������Z���ʂ�m�邱�Ƃ��ł��܂��B

�Ƒ��\����}�ɂ��Ă���

�����l�̐��͊�b�T���z�Ɋւ��܂��̂ŁA�ƌn�}�������Ă����ƒN�������l�Ȃ̂���ڂŕ�����܂��B�����Ő������Ă��ǂ��ł����A�������k�Ƃ�������ꂽ���Ԃ�L���Ɏg�����߂ɏ������Ă����Ɨǂ��ł��傤�B

�߂��̐ŗ��m��T����T�C�g

�ŗ��m�ւ̑��k�͌_���܂�܂ł͖����̂Ƃ��낪�قƂ�ǂł��B�C�y�ɑ��k���Ă݂܂��傤�B������̃T�C�g�ł́A�����Ő\���ɏڂ����ŗ��m���ŏЉ�Ă���܂��B

�ŗ��m�Ɩ��͑���ɓn�邽�߁A�₢���킹�t�H�[���ɓ��͂���ۂ��u�����v�̍��ڂɃ`�F�b�N������̂����Y��Ȃ��I

���X���[�Y�ȏЉ���܂��B

�ŗ��m�Љ�G�[�W�F���g

�Ǝ��̐R�����ʉ߂������̍����ŗ��m�����I���ďЉ�Ă���钇��T�[�r�X�ł��B�ŗ��m�Љ�G�[�W�F���g�����T�C�g�͂�����

�ŗ��m�h�b�g�R��

���f�B�A�f�ڎ��т�NO.1�̐ŗ��m�Љ�T�[�r�X�B�}���̑Ή����\�ł��B�ŗ��m�Љ�h�b�g�R�������T�C�g�͂�����